:format(webp):quality(92)/https://www.economica.net/wp-content/uploads/2012/09/dolari__teanc_dolari_04873200-747x420.jpg)

În iulie, Banca Centrală Europeană a tăiat dobânda cheie la 0,75% de la 1% şi, probabil cel mai important, a redus la 0% bonficaţia pentru băncile care îşi ţin depozitele la BCE. Bilanţurile BCE au crescut de la 1.300 de miliarde de euro înainte de criză la peste 3.000 de miliarde de euro în prezent. În SUA, Federal Reserve are de multă vreme dobânzile la 0-0,25%. Apoi, Fed a pompat în sistem, prin diferite programe de quantitative easing aproximativ 2.000 de miliarde de dolari, din care aproximativ 500 de miliarde au ajuns să umble în economie, restul de bani fiind ţinuţi de către băncile comerciale ca rezerve în exces la banca centrală.

Procesul este relativ simplu: guvernul federal are o datorie în creştere pe care trebuie să o finanţeze, doar în anul fiscal 2011 deficitul a fost de 1.300 de miliarde de dolari sau 8,6% din PIB, aşa că emite obligaţiuni sau ceritifcate de trezorerie. Băncile comerciale înrtegistrate ca dealeri primari cumpără această datorie în schimbul unui randament (sau dobânda pe care guvernul trebuie să o plătească). Fed cumpără apoi aceste obligaţiuni de la dealerii primari. Rezultatul: activele deţinute de Fed (în acest caz datoria SUA) cresc, pe partea cealaltă pasivele cresc, adică emisiunea de monedă, băncile fac bani din dobânda plătită de stat, în timp ce plătesc o dobândă mai mică pentru banii pe care îi împrumută de la banca centrală şi, cel mai important pentru Fed, dobânzile, atât în mediul privat, cât şi pentru guvern, scad. Banii devin foarte ieftini.

În ultimul timp, Fed s-a concentrat pe plafonarea ratelor de dobândă, mai ales prin ultimul program numit Operaţiunea Twist. Fed a vândut deţinerile de datorie guvernamentală cu scadenţa scurtă şi a cumpărat datorie cu scadenţă lungă (10-30 de ani). Scopul declarat a fost acela de a scădea dobânzile în piaţă şi la împrumuturile pe termen lung, lucru care ar fi trebuit să aibă un impact mai ales în piaţa imobiliară. Guvernul federal se împrumută acum cu 1,67% pe an pe o perioadă de 10 ani şi cu 2,82% pe 30 de ani, adică sub rata inflaţiei. Cu toate că în acest moment guvernul îşi permite să se împrumute mai mult cu costuri mai mici decât în urmă cu câţiva ani, efectele în economia reală sunt însă mult mai modeste. Piaţa imobiliară din SUA încă bălteşte şi preţurile rămân, în continuare, la nivelurile din 2003, aşa cum arată indexul Case-Shiller.

Un lucru atent urmărit de Fed este activitatea economică. Deşi o duce mai bine decât zona euro, economia SUA este departe de ratele de creştere aşteptate de Washington. În august, s-au creat doar 96.000 de locuri de muncă în SUA, însă rata şomajului a scăzut de la 8,3% la 8,1%. Deşi scăderea ratei şomajului dă bine într-un an electoral (în această toamnă sunt alegeri prezidenţiale în America), aşa cum remarcă şi cei de la Businessweek, scăderea vine din motive foarte rele: oamenii se retrag de pe piaţa muncii. 368.000 de americani au făcut asta numai în luna august, astfel că rata participării la forţa de muncă a scăzut la cel mai scăzut nivel din septembrie 1981.

Cu toate că veştile au fost dezamăgitoare, aşa cum se arată şi în articolul de mai sus, bursele au crescut. Au crescut pentru că băncile, fondurile de hedging şi alţi actori ai sistemului financiar se aşteaptă ca Fed să dea drumul la o nouă rundă de tipărire de bani. De fiecare dată când un program de QE a fost anunţat şi pus în practică, bursele au crescut puternic. Posibilitatea unei noi runde de QE a dus indicele Dow Jones la cel mai ridicat nivel de după crahul din 2008. Pe piaţa de schimb valutar, efectul a fost cel normal pentru aşteptările ca o monedă să se dilueze: dolarul a ajuns la cel mai scăzut nivel din luna mai faţă de cele mai importante monede din lume.

Indice Dolar SUA. Sursa: Bloomberg

Ce se întâmplă când dolarul îşi pierde din valoare? Mărfurile se scumpesc peste tot în lume. Dolarul american este principala monedă în care se cotează petrolul, cerealele sau metalele. Există o corelaţie inversă între preţul dolarului şi cel al mărfurilor. Indicele Thomson Reuters/Jefferies CRB, care urmăreşte cotaţiile principalelor mărfuri din lume într-o anumită pondere, a început să crească de la minimele atinse la sfârşitul lunii mai şi se află deja la nivelurile de la începutul anului. Preţul cerealelor a crescut puternic în acest an şi pe fondul secetei care a afectat cei mai importanţi producători din lume.

Indicele Thomson Reuters/Jefferies CRB. Sursa: jefferies.com

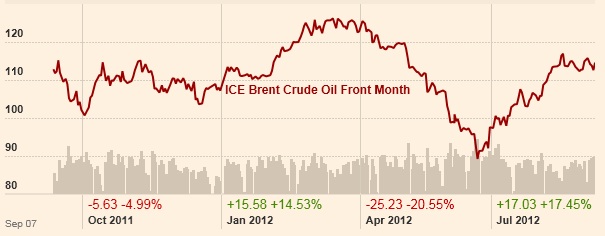

Preţul petroului, în schimb, fără să fie afectat în ceea ce priveşte producţia, a crescut cu 6,5% în acest an şi a ajuns la 114 dolari/baril, după o creştere puternică faţă de minimele de 88 dolari/baril din iunie 2012 după ce au crescut aşteptările unor noi relaxări monetare. Europa a fost deosebit de lovită de aceste creşteri de preţuri, mai ales că şi euro a căzut în faţa dolarului, în timp ce dolarul scădea în faţa altor monede. Astfel că europenii au ajuns să plătească preţuri record pentru litrul de carburant la pompă.

Preţul petroului Brent per baril. Sursa: FT.com

De altfel, această combinaţie de scădere a valorii celor două monede este cea mai periculoasă pentru stabilitatea preţurilor în Europa în perioada următoare. Această combinaţie ar putea fi însă, cât de curând, o realitatea, din moment ce şi Banca Centrală Europeană îşi propune un program de tip QE, e drept, într-o variantă originală.

Euro se ţine în viaţă doar dacă se dă gratis

În Europa, decidenţii nu se gândesc în primul rând dacă se înregistrează sau nu o creştere economică satisfăcătoare. Aici discuţiile sunt mult mai grave şi se refere la existenţa zonei euro în forma actuală, cel puţin pe termen scurt sau mediu. Aşa că BCE a decis să o ia înaintea guvernelor şi să facă un scurtcircuit în sistemul de finanţare prin noul program dezvăluit săptămâna trecută.

Denumit Outright Monetary Transactions – Tranzacţii Monetare Directe – programul prevede ca BCE să cumpere datoria statelor cu probleme – principalele fiind Spania şi Italia – cu maturitatea de până la trei ani. Nu există limită pentru cumpărările de datorie, însă după opoziţia Germaniei s-a impus o condiţia ca toate achiziţiile să fie sterilizate – adică sume egale cu achiziţiile de bonduri vor fi trase din piaţă de la bănci. Această prevedere separă Europa de America în privinţa politicilor de tipărire a banilor. În timp ce SUA nu ia nimic înapoi cu forţa din ce injectează în piaţă, ci băncile ajung să ţină banii la Fed pentru că nu au ce să facă cu ei, BCE promite să îi răscumpere de la bănci. Însă rezultatele pot fi aceleaşi, din moment ce BCE a oferit deja o finanţare de 1.000 de miliarde de euro pe trei ani băncilor comerciale, din care peste o treime stau deja în facilitatea de depozit fără nicio dobândă.

Faţă de alte programe, însă, BCE se aşteaptă ca statele să recunoască oficial că sunt falite şi să ceară supravegherea UE/BCE/FMI, cu programe de austeritate/reformă şi tot tacâmul. Doar anunţul unui astfel de program a făcut ca randamentele la obligaţiunile Italiei sau Spaniei să scadă puternic. Doar că situaţia nu poate ţine la nesfârşit până ce cele două ţări nu cer asistenţă străină. Aşa cum scrie New York Times, acestea nu se grăbesc deloc să o facă. Când în cele din urmă vor ajunge în această situaţie, atunci BCE va începe să cumpere. Deja are în bilanţuri datorie PIIGS de 200 de miliarde de euro dintr-un program anterior, care s-a dovedit a fi, în mare măsură, inutil, şi prin care s-a permis unor investitori să scape de datoriile statelor cu probleme la penalităţi reduse sau cu un câştig. Astfel, pentru ca programul să îşi atingă scopul, acel de a ţine moneda euro în viaţă, atunci BCE trebuie să meargă până la capăt. Nemţii ştiu ce înseamnă asta.

Chestiunea germană

Membrii BCE se feresc, de regulă, să critice deciziile băncii în public, cel puţin nu o fac direct. Jens Weidmann, preşedintele Băncii Centrale a Germaniei – Deutsche Bundesbank – şi membru al Consiliului executiv al BCE, a criticat însă aspru planurile BCE.

„În viziunea mea, o astfel de politică se apropie prea mult de finanţarea statelor prin tiparniţa de bani. Banca centrală nu poate ajunge la rădăcinea problemelor în acest fel. Riscă să creeze alte probleme”, declara Weidmann recent pentru Der Spiegel. Acesta aduce aminte de perioada anilor ’70 când mai multe bănci centrale au cumpărat datoria guvernului până au ajuns să producă o inflaţie de două cifre.

Weidmann atenţionează că nu trebuie subestimat riscul ca finanţarea de la banca centrală să producă dependenţă ca un drog.

Opoziţia nemţilor, care au în cărţile de istorie una dintre cele mai severe episoade de hiperinflaţie din lume, ar putea să fie singura care stă în calea diluării monedei europene.