:format(webp):quality(92)/https://www.economica.net/wp-content/uploads/2013/01/tower_center_03939200_65995200.jpg)

Marea afacere a omului de afaceri Ioannis Papalekas în România a fost vânzarea proiectului rezidenţial Upground şi a clădirii de birouri BOC către RREEF, fond controlat de Deutsche Bank, pentru suma de 340 de milioane de euro, cea mai mare tranzacţie din istoria pieţei imobiliare româneşti.

Papalekas a ştiut când să vândă, iar cu banii obţinuţi din acest proiect a ieşit la cumpăraturi de active neperformante. Aşa cum a fost cazul falimentarului City Mall, cumpărat cu 17 milioane de euro, după ce inițial îl vânduse cu peste 100 de milioane de euro. I-au urmat clădirile de birouri Tower Center International şi Cathedral Plaza, dar şi proprietăţi mai mici, ridicate dar nefinalizate.

Acum, interesul omului de afaceri Ioannis Papalekas este să-şi consolideze toate achiziţiile sub umbrela noii firme create – Globalworth, pe care vrea să o listeze la Bursa de la Londra. Deşi planul inițial a fost de a strânge 300 de milioane de euro, săptămâna trecută, Globalworth Real Estate Investments a atras doar 53,6 milioane de euro prin listarea pe piaţa AIM a Bursei de la Londra. Papalekas a investit 15 milioane de euro la oferta publică iniţială.

În documentul de admitere pe piața AIM de la Bursa de la Londra, Globalworth a fost de accord să cumpere „portofoliul inţial”, format din şapte proprietăţi, unele care generează venituri, altele care sunt în construcţie sau care urmează a fi dezvoltate. Toate aceste proprietăţi sunt administrate de o firmă a omului de afaceri grec, care deţine, direct sau indirect, acţiuni în patru dintre ele. Cele şapte proprietăţi au fost evaluate la 317 milioane de euro şi urmau să fie achiziţionate de Globalworth pentru 220 de milioane de euro, iar costul total al tranzacţiei era estimat la 310 milioane de euro, inclusiv o datorie de 161 de milioane de euro către terţi.

„Portofoliul fondatorului” este format din cele două clădiri de birouri generatoare de venituri – BOB şi BOC din Bucureşti, pe care Boardul a fost de acord să le achiziţioneze la un cost de 152 de milioane de euro, inclusiv o datorie de 124 de milioane de euro către terţi. Valoarea celor două clădiri de birouri este de 182 de milioane de euro.

Papalekas a declarat că este pregătit să-şi vândă participaţia de 22% în aceste proprietăţi şi că există negocieri avansate cu ceilalţi proprietari ai restului de 78% din acţiuni, respectiv RREEF, deţinut de Deutsche Bank (pentru clădirea BOC) şi Eurobank Properties (pentru clădirea BOB), pentru ca Globalworth să preia 100% aceste proprietăţi, se mai arată în documentul de admitere.

În total, cele nouă proprietăţi din cele două portofolii au o suprafaţă brută construită de 323.501 mp (cu tot cu proiectele care urmează a fi dezvoltate) şi care generează un venit operaţional net de 51 de milioane de euro.

Din ce este format „portofoliul inițial” al omului de afaceri

1. Uground Towers are 571 de apartamente din care 156 au fost vândute (inclusiv 31 de apartamente, 23 de locuri de parcare și două spații de depozitare, deținute de Papalekas prin firma Globalworth Asset Managers). În prezent, societatea Upground Estates deține 415 apartamente (care împreună cu 31 de apartamente deținute de Asset Managers acoperă 53.318 mp sau 60.904 mp cu tot cu balcoane), din care 155 de unități sunt închiriate, restul fiind disponibile spre vânzare. 14 chiriași ocupă aproximativ 97% din suprafața de retail din Upground. Durata contractelor variază între cinci (nouă chiriași) și 20 de ani. Cei mai mari chiriași, World Class Romania, CO.CA Catering și Marfin Bank, au semnat contracte pentru perioade de 10-15 ani. Chiria lunară pe mp variază între 5 și 20 de euro, iar media este de 8,6 euro/mp de spațiu de retail și 6,42 euro/mp de spațiu de depozitare.

Proprietatea, care nu include și unitățile de ținute de Asset Managers, este deținută de Upground Estates SRL. Papalekas deține, indirect, 22,5% din acțiuni. Societatea are de rambursat la 31 decembrie 2015 un împrumut de 38 de milioane de euro către o bancă.

2. Clădirea de birouri Tower Center International a fost achiziționată în iulie anul trecut de către Papalekas (50%) și un co-investitor. Patru chiriași ocupă 12.775 mp din cei 24.711 mp. Durata contractelor variază: doi ani (un contract pentru 20% din suprafața închiriabilă), șapte ani (un contract pentru 19% din suprafața închiriabilă), 10 ani (un contract pentru 35% din suprafață) și 11,25 ani (un contract, pentru 26% din suprafață). Gradul de neocupare în clădire este de 43%, iar chiriile variază de la 16,5 la 18 euro/mp.

Proprietetea este deținută de Tower Center Internatinal SRL, din care Papalekas deține 50%. Societatea avea o sumă restantă de plată către bancă de 14,9 milioane de euro la 31 martie 2013, iar data de rambursare este 8 august 2013.

3. Bucharest One este un proiect de birouri care va fi construit în partea de nord a Bucureștiului, în zona Floreasca-Barbu Văcărescu. La finalizare, clădirea va avea o suprafață totală construită de 48.732 mp și peste 23 de etaje. Terenul a fost cumpărat în luna mai a acestui an. Proprieteatea este deținută de Corinthian Five SRL, în care Papaleks deține 100% din acțiuni, printr-o altă companie.

Terenul nu este supus nici unei finanțări, iar costul de dezvoltare este estimat la 60 de milioane de euro (10-15% din această sumă reprezentând soft costul).

4. Timișoara Airport Park (TAP) este o proprietate industrială localizată în partea de nord-est a Timișoarei, în apropiere de Aeroportul Internațional Traian Vuia. Proprietatea a fost parțial dezvoltată, cu două faze finalizate în 2011 și este închiriată în totalitate către Valeo pentru o perioadă de 15 ani, iar chiria variază de la 3,6 la 7 euro/mp.

Cele două faze finalizate cuprind o clădire cu o suprafață construită de 27.474 mp. În viitor se va demara o nouă fază, însă pentru moment nu s-a aplicat pentru obținerea autorizațiilor. Acţiunile firmei Asset Managers vor fi cumpărate la un cost de 14 milioane de euro. Dezvoltarea celei de-a treia faze necesită o investiţie de 3,5 milioane de euro, cu data de finalizare T1 2014, iar proprietetea va fi supusă unui împrumut de 10-12 milioane de euro.

5. City Offices, fostul City Mall, care la finalizarea lucrărilor de recompartimentare va oferi o clădire comercială şi o parcare multietajată. Finalizarea lucrărilor pentru clădirea comercială este estimată pentru sfârşitul acestui an. De asemenea, se aşteaptă obţinerea autorizaţiei de extindere a celui de-al cincilea etaj, care va fi obţinută în două luni. La finalizare, clădirea va avea o suprafaţă construită de 27.155 mp şi şase etaje. La parter vor fi spaţii comerciale, iar restul spaţii de birouri.

Parcarea multietajată va avea o suprafaţă construită de 28.883 mp şi 13 etaje, cu 882 de locuri de parcare şi spaţii comerciale la parter. Proprietatea este parțial închiriată şi se poartă negocieri avansate pentru preluarea integrală a spaţiului rămas vacant de către un singur chiriaş. Durata contractelor semnate este 5, 10 şi 15 ani, cu chirii ce variază de la 12 la 65 euro/mp. Proprietetea este parte a unui împrumut bancar pentru suma de 10 milioane de euro. În continuare, costurile de dezvoltare sunt estimate la 7,1 milioane de euro, iar datoriile bancare vor ajunge la un total de 17 milioane de euro. Chiriaşii principali sunt Mega Image, Vodafone, Pharma Vision, Billa, Max Bet, Piraeus Bank.

6. Floreasca 1 este un proiect de birouri pe malul lacului din zona Floreasca ce va avea opt etaje. Proprietatea, care a fost ridicată la nivel de structură, a fost cumpărată în ianuarie 2013 de Victoria Ventures SA, societate în care Papalekas deţine 60%. Este de aşteptat ca autorizaţiile necesare dezvoltării să fie obţinute până în decembrie 2013, iar finalizarea lucrărilor este estimată pentru sfârşitul lui 2014. Costul de achiziţie a părţii deţinute de Papalekas în proiect este de 2,6 milioane de euro. Investiţia necesară dezvoltării clădirii este de 3 milioane de euro, care vor proveni dintr-un împrumut. Valoarea totală a datoriei este estimată la 4-4,5 milioane de euro. Inițial, pe site-ul oficial al unei companiei înființate de Papalekas, se menționa că acest proiect ar urma să fie unul rezindețial.

7. Herăstrău 1 este tot un proiect de birouri care va fi construit pe strada Nordului, peste drum de Parcul Herăstrău. La finalizare, clădirea va avea o suprafaţă construită 12.166 mp şi şase etaje. Prin firma sa, Papalekas deţine 100% terenul, iar costul de achiziţie este de 6 milioane de euro. Investiţia necesară dezvoltării este de 11,25 milioane de euro, plus încă 15% în costuri soft. Pentru teren au fost contractate două împrumuturi de la o bancă, în valoare de 2,9 milioane de euro. La finalizare, finanţarea totală va ajunge la aproximativ 15 milioane de euro.

Papalekas vrea să cumpere de la Deutsche Bank și Eurobank Properties paricipațiile în clădirile de biouri BOC și BOB

Clădirea de birouri BOB, finalizată în 2008, are o suprafaţă construită de 23.631 şi este parte dintr-un proiect complex împreună cu BOC Tower şi Upground Towers. În clădire sunt 12 chiriaşi, iar Deutsche Bank va închiria 10.000 mp în două tranşe (iunie 2013 şi iunie 2014). Rata de neocupare este de 27%, iar constractele semnate sunt pe perioade de 5 – 10 ani. Chiriile variază de la 12,6 la 43,1 euro/mp. În următoarele cinci luni vor pleca trei chiriaşi din clădire. Proprietatea este deţinută de BOB Development SRL, în care o companie a omului de afaceri grec deţine 22% din acţiuni. Proiectul este finanţat de două bănci cu 39,8 milioane de euro, a cărui dată de rambursare este 31 iulie 2015.

Clădirea de birouri BOC face parte din acelaşi complex ca şi BOB. Clădirea este ocupată de 18 chiriaşi care au semnat contracte pe 5 – 10 ani. Rata de neocupare este de 6%, iar chiria variază de la 10 la 15,5 euro/mp. Proprietatea este deţinută de BOC real Property SRL, din care Papalekas deţine indirect 22%. Proiectul este finanţat de două bănci cu 87,2 milioane de euro, împrumut a cărui dată de rambursare este 31 iulie 2015.

Valoare: aproape o jumătate de miliard de euro

The Advisers/Knight Frank a evaluat opt din cele nouă proprietăți în care Papalekas deține acțiuni. Astfel, valorea de piață la 5 iunie 2013 era de 417,63 milioane euro, iar investiția în proiectul Globalworth Tower, pe terenul unde a fost showroom-ul Porsche și cumpărat de Papalekas, este de 43 de milioane de euro. Detalii despre evaluarea fiecărei proprietăți în fotografia 2 din galeria foto.

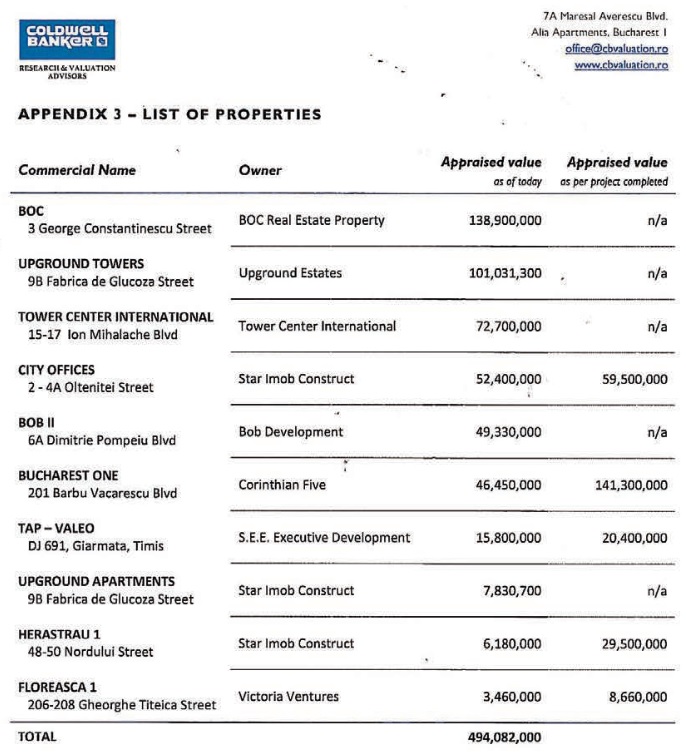

O altă evaluare a celor nouă proprietăți a fost făcută de Coldwell Banker. Valoarea totală este de 494 milioane de euro, din care investiția pentru proiectul Bucharest One Tower este de 46,45 milioane de euro, iar 447,63 reprezintă valoarea de piață a celorlalte proprietăți.

Cine se află în spatele fondului lui Papalekas

Unul dintre directorii companiei este Eli Alroy, fostul CEO și președinte al dezvoltatorului israelian Globe Trade center (GTC) Polonia, care are activități și pe piața românească. Elroy a condus activitățile GTC din Europa de Est din 1994 până în 2011, când a plecat cu zeci de milioane de dolari în buzunare. Elroy îl va reprezenta pe Eyal Ofer, fratele lui Idan Ofer, unul dintre cei mai bogați oameni de afaceri israelieni din lume, dar și pe el însuși în consiliul de administrație al Globalworth, scrie publicația internațională PropertyXpress.

Presa străină mai scrie că Eyal Ofer, care a făcut afaceri cu Ioannis Papalekas (nr. Vezi cazul controversatei clădiri de birouri Cathedral Plaza), va fi unul dintre cei mai mari investitori în acest fond.

Un alt om de afaceri care este de aștepat să investească în noul fond este Sholmo Tisser, cu Villar-Real Estate Advisors.

În afară de Ofer și Tisser, care sunt oameni de afacerim Globalworth a fost recent abordată și de câteva instituții financare israeliene, asistate de Rosario Capital. Într-o scrisoare emisă potențialilor investitori, reprezentanții Globalworth explică de ce acum este momentul pentru investiții în România: „Papalekas este activ pe piața imobiliară din România de 13 ani, iar în 2008, a vândut portofoliul de proprietăți cu o valoare de 1 miliard de euro ce a generat profituri uriașe pentru el și asociații săi, dintre care unii sunt investitori israelieni. Domnul Paplekas este în proces de construirea a unui nou portofoliu, bazat pe chiriași internaționali, precumm Intel, HP, Danone, Vodafone, Nestle și alții”.

Publicația străină PropertyXpress mai notează că portofoliul de nouă proprietăți în care Papalekas deține acțiuni este evaluat la 460 de milioane de euro, ce produce anual un flux de numerar de 49 de milioane de euro.

Papalekas s-a angajat să achiziționeze 10% din oferta de acțiuni scoasă la Bursa de la Londra, iar împreună cu acțiunile deținute în portofoliul existent, să fie transferate către Globalworth, investiția acestuia ridicându-se la 100 de milioane de euro. Cu banii strânși, Globalworth va fi capabilă să achiziționeze noi proprietăți. „Vă puteți aștepta la un randament anual de 15 procente, cu câștiguri de capital semnificative în următorii doi-trei ani”, se mai arată în nota trimisă potențialilor investitori.

Loviturile lui Papalekas

Anul trecut, Papalekas a cumpărat și o altă clădire de birouri care de trei ani era goală: Tower Center International, achiziționată cu 47,5 milioane de euro.

City Mall a fost răscumpărat cu 17,5 milioane în 2011 de firma Star Imob Construct, controlată de Papalekas. Iniţial, omul de afaceri grec vânduse proiectul în 2006 pentru suma de 103 milioane de euro. Acum mallul trece printr-un proces de transformarea şi se va numi City Offices.

Eliade Tower a fost cumpărat de Papalekas în 2003 pentru suma de 4,4 milioane de euro. După ce a fost renovată, clădirea oferea spaţii de birouri pe zece etaje şi a fost închiriată către chiriaşi internaţionali, precum Air Liquide sau Konica Minolta. Papalekas a vândut clădirea în 2007 pentru 26,3 milioane de euro către Eurobank.

Energoreparaţii

În 2005, Papalekas cumpără pentru 1,8 milioane de euro un teren de 74.539 mp cu clădirile aferente. După ce a fost obţinut un PUZ, terenul a fost vândut în 2007 unui investitor local pentru 6 milioane de euro.

Terenuri Nordului

Între 2001 şi 2008, Papalekas a cumpărat cinci terenuri cu o suprafaţă totală de 2.500 mp în locaţii prime din Bucureşti pentru 4,5 milioane de euro. A urmat obţinerea PUZ-urilor, care au crescut valoarea terenurilo, vândut cu 7 milioane de euro în 2009.

În căutarea unor noi oportunități

Planurile grecului nu se opresc aici. Omul de afaceri a şi identificat un număr de posibile oportunităţi de investiţii şi este în discuţii şi negocieri pentru a prelua proprietăţi în sistem de sale and leaseback, printre care şi spaţii comerciale prime din Bucureşti, în următorul an. Globalworth este deținută de Ioannis Papalekas (28%), Union Bancaire Privee (24,82%), FINEXT Fund Management (3,73%), Pictet & Cie, Banquiers (7,74%) și Migdan Stock Exchange Services (27,95%).