:format(webp):quality(92)/https://www.economica.net/wp-content/uploads/2023/05/Siedziba_XTB-630x420.jpeg)

Începe numărătoarea inversă până la listarea companiei Puig, care deține mărci de lux precum Carolina Herrera, Jean Paul Gaultier sau Rabanne, aceasta fiind cea mai importantă ofertă publică inițială de pe piața spaniolă din 2021 și până în prezent, arată analiștii din cadrul XTB, companie de tranzacționare și investiții pe bursele internaționale.

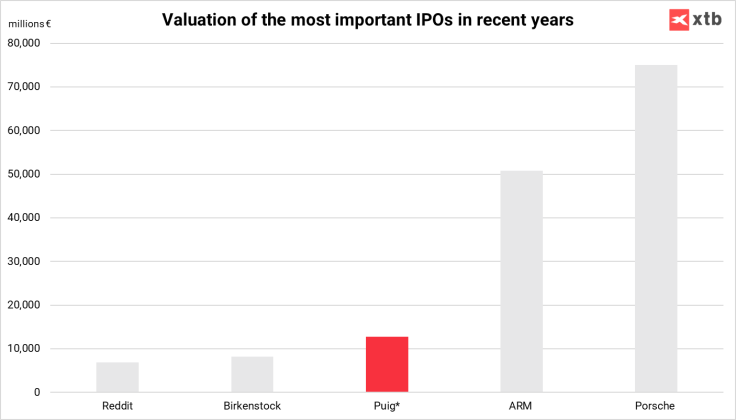

După rezultatele record din 2023, când multinaționala a obținut vânzări de 4.304 milioane de euro, a fost decis pasul următor spre bursă, devenind accesibilă noilor investitori. Totul indică faptul că evaluarea companiei o va plasa în topul celor mai importante IPO-uri din ultimii ani, depășindu-le pe cele internaționale importante.

Sursă: Echipa de cercetare XTB. *Evaluare minimă posibilă”

În primul rând, trebuie definite cele două tipuri de acțiuni pe care le oferă Puig, deoarece acestea nu au aceleași drepturi politice, explică analiștii XTB. Acțiunile de tip A, pe care familia Puig va continua să le dețină, acordă dreptul de a avea 5 voturi în adunarea acționarilor, în timp ce acțiunile de tip B, care vor fi cele emise în cadrul IPO, vor avea doar 1 drept de vot.

Deși familia a fost dispusă să lase până la 49% din companie în mâinile altor acționari, având în vedere cererea pentru ofertă, în cele din urmă va păstra 77% din acțiuni și peste 90% din drepturile de vot.

Cu alte cuvinte, listarea la bursă a grupului Puig va fi structurată în două părți. Prima constă într-o emisiune de noi acțiuni în valoare de 1.250 de milioane de euro, iar a doua într-o ofertă publică de vânzare a acțiunilor existente în valoare de 1.360 de milioane de euro.

Calendarul IPO este destul de „intens”, însă investitorii interesați să cumpere acțiuni Puig trebuie să cunoască doar două zile-cheie:

• 30 aprilie: se va stabili atât prețul oficial al acțiunilor Puig, cât și volumul final emis.

• 3 mai: prima zi de tranzacționare pe bursă. Cea mai importantă dată pentru investitori, deoarece în această zi începe tranzacționarea acțiunilor pe Bursa spaniolă. Concret, acesta este momentul când inclusiv clienții XTB vor putea începe să achiziționeze acțiuni ale grupului Puig.

Până mâine, 30 aprilie, nu va fi cunoscut prețul cu care vor fi listate acțiunile Puig, dar se știe că valoarea va fi cuprinsă între 22 și 24,5 euro per acțiune. Astfel, compania ar urma să aibă o evaluare finală între 12,7 și 13,9 miliarde de euro.

Aceste cifre depășesc primele estimări ale multinaționalei, care anticipau o evaluare de 10 miliarde de euro. Evaluarea peste așteptări demonstrează interesul ridicat al investitorilor pentru acțiunile Puig, aceștia fiind dispuși să plătească un multiplu mai mare decât cei al competitorilor.

Sursa: XTB Research Team. Refinitiv

Pentru a pune aceste cifre în context, dacă Puig ar face parte din Ibex 35, la momentul listării ar ocupa poziția a cincisprezecea după capitalizarea de piață, ceea ce l-ar plasa la mijlocul clasamentului. Inițial, acțiunile Puig nu vor face parte din Ibex 35, deși este îndeplinit perfect criteriul de capitalizare bursieră. De fapt, întrucât ar face parte din top douăzeci de companii cu cea mai mare capitalizare bursieră, Puig ar putea fi inclusă chiar dacă volumul de tranzacționare este redus.

Totuși, pentru ca o companie să fie inclusă în Ibex 35 trebuie să fie listată de cel puțin șase luni. În plus, comitetul care decide ce companii intră și ies din acest indice ia, în general, deciziile în cadrul reuniunilor din iunie și decembrie. Prin urmare, Puig s-ar putea alătura indicelui bursier Ibex 35 la sfârșitul anului 2024.

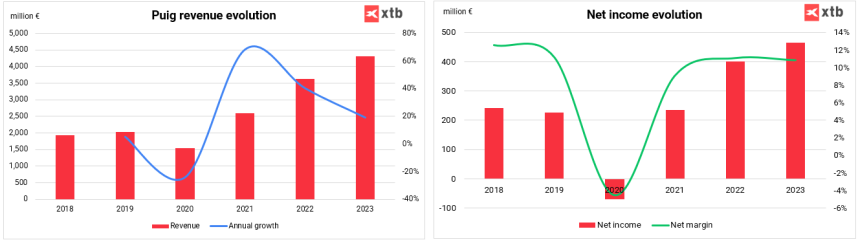

Deși nu a fost stabilită o politică de dividende pentru noua sa etapă ca societate cotată la bursă, Puig a distribuit 40% din profiturile sale în ultimii 20 de ani. În jargonul financiar, acest lucru este cunoscut sub numele de „40% de plată”.

Dacă luăm ca exemplu anul 2023, acest pay-out a reprezentat o plată de 186 de milioane de euro. În acest sens, Puig se așteaptă să facă prima distribuire de dividende în calitate de companie listată la bursă în 2025, așa cum reiese din prospectul trimis la CNMV.

Investitorii pot cumpăra foarte ușor acțiuni Puig. Prin intermediul unor platforme precum XTB, investitoriii vor avea la dispoziție acțiunile grupului din momentul în care acestea vor fi disponibile spre tranzacționare pe bursă (începând cu data de 3 mai). Pentru a achiziționa acțiunile, un client poate, pur și simplu, să introducă textul „Puig” în motorul de căutare a activelor de pe platformă și să selecteze opțiunea care are cuvântul „acțiune” lângă nume pentru a proceda la cumpărare.

Grupul Puig este o companie multinațională de modă și produse cosmetice cu o istorie de 110 ani, fondată de omul de afaceri Antonio Puig Castelló în Barcelona. Grupul, controlat în prezent de familia Puig, este alcătuit din 17 mărci globale care se completează reciproc din punct de vedere strategic, concentrându-se pe diferite segmente ale populației.

Multinaționala are un istoric bun în ceea ce privește achizițiile de companii, în cazul cărora îi păstrează pe fondatori și încurajează colaborarea (ei dețin, uneori, acțiuni în cadrul companiei). În acest fel, continuă alinierea intereselor companiei, oferindu-i în același timp o mai mare forță financiară.

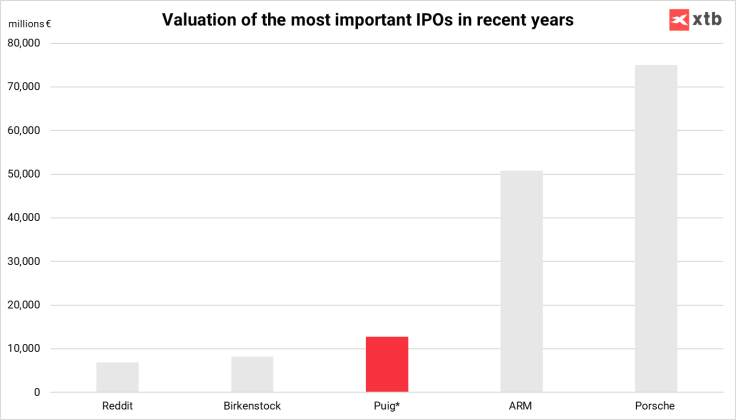

Datorită acestei strategii, Puig a obținut cifre record în 2023, acumulând doi ani de creștere solidă, însă este posibil să își revizuiască obiectivele pentru 2025. Pentru acel an, au fost anticipate venituri de aproximativ 4.500 de milioane de Euro, dar odată cu cifra de 4.304 milioane de euro raportată în 2023, această țintă a fost, practic, atinsă.

În acest context, merită subliniat faptul că nu este pentru prima dată când grupul Puig își atinge obiectivele înainte de termen, deoarece pentru 2023 își stabiliseră un obiectiv de 3.000 de milioane de Euro, cifră care a fost cu mult depășită.

Sursă: XTB Research Team. Date extrase din rapoartele companiei.

În plus, grupul Puig are o bună diversificare a veniturilor sale, atât din punct de vedere geografic, cât și în funcție de domeniul de activitate. China, care demonstrează una dintre cele mai mari preocupări pentru mărcile de lux, funcționează bine pentru Puig. Atât de bine încât, în 2023, a obținut o creștere de 27% a vânzărilor în această țară, cu brandul său Charlotte Tilbury în poziție fruntașă. Prin urmare, China poate fi privită drept o posibilă oportunitate pentru ca Puig să continue extinderea la nivel internațional.

Sursă: Echipa de cercetare XTB. Date extrase din rapoartele companiei.

Grupul Puig operează, în prezent, în 32 de țări prin intermediul a 17 mărci, care pot fi clasificate în două tipuri diferite: afaceri proprii și licențe. Cu toate acestea, majoritatea veniturilor multinaționalei provin din mărcile pe care le deține, ceea ce îi oferă un control mai mare asupra managementului.

Dintre mărcile proprii ale Puig se remarcă Carolina Herrera, Jean Paul Gaultier, Nina Ricci și Rabanne, care în 2023 au contribuit cu 23% la veniturile totale ale companiei, depășind 1.000 de milioane de euro în vânzări nete. În acest context, merită amintite și ultimele achiziții ale multinaționalei: brandul de cosmetice Charlotte Tilbury și compania de parfumuri Byredo.

La rândul său, licențele cele mai notabile ale Puig sunt Louboutin, Banderas sau Adolfo Dominguez, linie de parfumuri din care deține 15% din totalul companiei. În plus, grupul deține și participații ne-majoritare la mărci precum Isdin, Granado sau Scent Library.

Grupul XTB este un furnizor internațional de produse, servicii și soluții tehnologice de tranzacționare și investiții. Entitățile Grupului XTB sunt supravegheate de cele mai mari autorități de reglementare din lume, inclusiv FCA, CySEC și KNF. De peste 18 ani, XTB Group a oferit investitorilor de retail acces imediat la sute de piețe din întreaga lume. XTB este o companie fintech bazată pe încredere, tehnologie și suport. Din 2004, Grupul XTB și-a extins activitatea, care acoperă acum peste 20 de piețe majore din Europa, America Latină și Asia, câștigând încrederea a peste 1 milion de clienți. Folosind propriile platforme premiate xStation și xStation Mobile, entitățile XTB Group oferă acces la peste 6.000 de instrumente financiare, inclusiv acțiuni reale, ETF-uri și CFD-uri pentru Forex, indici, mărfuri, acțiuni, ETF-uri și criptomonede. Prin X-Open Hub, XTB oferă tehnologie de vârf instituțiilor financiare din întreaga lume.

Orice opinii, cercetări, analize, preţuri sau alte informaţii oferite cu titlul de comentarii generale de piaţă nu reprezintă sfaturi de investiţii. XTB nu este răspunzător pentru orice pierdere sau pagubă incluzând şi fără limitare la, orice pierdere sau câştig care poate lua naştere direct sau indirect din utilizarea sau bazarea pe astfel de informaţii. Vă aducem la cunoştinţă că informaţiile sau cercetările bazate pe date istorice nu garantează viitoare performanţe sau rezultate. 76% din conturile investitorilor de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor. Ar trebui să luați în considerare dacă vă puteți permite să vă asumați riscul ridicat de a vă pierde banii.